Транспортный налог для юридических лиц

В 2021 году в нормативную базу налогового кодекса были внесены поправки, информирующие всех владельцев ТС о том, что организации освобождаются от обязанности подавать декларации за прошлый год, включая 2020 год. Однако за предприятием-налогоплательщиком всё также закрепляется процедура самостоятельного расчёта транспортного налога. НК гласит, что «налогоплательщики-организации исчисляют суммы авансовых платежей по налогу по истечении каждого отчётного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки с учётом повышающего коэффициента».

Транспортный налог для юридических лиц в 2021 году распространяется на все автотранспортные средства, зарегистрированные организацией. Она в свою очередь и является прямым плательщиком транспортных налогов.

Не являются объектами налогообложения следующие ТС:

- text-image--fullморские и речные суда (промысловые);

- легковые авто мощностью 100 л. с., принадлежащие органам социальной защиты, а также легковые автомобили, предназначенные специально для инвалидов;

- транспорт, осуществляющий пассажирские и грузовые перевозки;

- спецмашины, зарегистрированные лично на с/х производителей, используемые для производства продукции, технического обслуживания и т. д.;

- служебные машины органов исполнительной власти и федеральных органов;

- автотранспортные средства, находящие в розыске (при наличии подтверждающего документа из полиции);

- авиатехника санитарной и медслужбы;

- воздушные и морские суда, зарегистрированные в Российском международном реестре судов;

- вёсельные лодки;

- моторные лодки до 5 л. с.

Следовательно, организация должна сообщить в налоговую инспекцию обо всех автотранспортных средствах, которыми она владеет. Особенно это важно в тех случаях, когда ФНС владеет устаревшей информацией о полном списке ТС. Это может навлечь на компанию штрафные санкции в размере 20 % от общей суммы неуплаченного налога.

Сроки уплаты транспортного налога для юридических лиц в 2021 году

Проведение всех необходимых авансовых платежей и налогов производится в бюджет по месту нахождения ТС.

Общие сроки уплаты транспортного налога для юридических лиц в 2021 году:

- не позже 1 марта года 2021 года — за 2020; не позже 1 марта 2022 года — за 2021;

- проведение авансовых платежей — до последнего числа месяца, следующего за истекшим отчетным периодом.

После получения сообщения о налоговых зачислениях организация в случае несогласия с итоговой суммой имеет право в течение 10 дней предоставить в инспекцию документы, подтверждающие несоответствие указанной суммы долга, учёта налоговых льгот и других оснований пересмотра налоговой ставки. Налоговая служба рассмотрит поданную заявку в срок до 1 месяца со дня получения заявки от юридического лица. В случае изменения общей суммы приходит новое уведомление о пересмотре налоговых начислений.

Как рассчитать транспортный налог юридическим лицам?

Налоговая ставка рассчитывается с учетом нескольких обязательных параметров:

- мощность двигателя в л. с.;

- тяга реактивного двигателя или валовой вместимости ТС.

Ставки по транспортным налогам могут быть увеличены по решению региона, но не более чем в 10 раз. Помимо этого, разрешено установление дифференцированных ставок в отношении каждой категории ТС, а также с учетом года выпуска авто и его экологического класса.

Для вычисления точной суммы организации потребуется знать 3 величины:

- ставку налога;

- налоговую базу (мощность);

- время владения транспортом.

При расчёте необходимо учитывать, входят ли какие-либо имеющиеся в наличии авто, в группу ТС с повышающим коэффициентом. Перечень автомобилей, входящих в эту категорию, каждый год определяют Минпромторг и налоговая инспекция. Цена одного из таких ТС — более 3 миллионов рублей.

Налоговая база и ее единица измерения зависят от типа автомобиля:

- лошадиные силы — ТС с двигателем;

- паспортная тяга — для воздушных судов с реактивным двигателем;

- валовая вместимость — для водных несамоходных судов;

- единица ТС — для остальных.

Региональная налоговая ставка на определённый автомобиль в рублях умножается на мощность в лошадиных силах (дополнительно умножается на повышающий коэффициент авто) и получается общая сумма транспортного налога.

Как можно получить транспортные налоговые льготы?

Для того чтобы получить льготы по оплате транспортного налога для юридических лиц в 2021 году, организация должна подать заявление в ИФНС до окончания срока оплаты.

Налоговые льготы юридические лица могут получить и при переходе на ОСНО — это общая система налогообложения, при которой можно рассчитывать и на транспортные льготы. Они делятся на несколько видов:

- нулевая процентная ставка по налогу на прибыль;

- нулевой налог на имущество;

- льготы по налогу на добавленную стоимость;

- льготы для резидентов технопарков;

- для компаний, использующих труд инвалидов.

Подробнее о процедуре получения и оформления льгот на транспорт вы можете узнать в разделе «Важно знать», пройдя по ссылке.

Ставки транспортного налога для юридических лиц в 2021 году

Подробные данные по налоговым ставкам в 2021 году представлены в виде таблицы в статье 361 НК РФ. В не` входят несколько видов автотранспортных средств:

- легковые авто;

- мотоциклы и мотороллеры;

- автобусы;

- грузовые автомобили;

- самоходные ТС на пневматическом и гусеничном ходу;

- снегоходы и мотосани;

- катера и моторные лодки;

- яхты и другие парусно-моторные суда;

- гидроциклы;

- несамоходные (буксируемые) суда;

- самолеты и иные воздушные суда.

Например, налоговая ставка по легковым авто выглядит так:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

Данные ставки применяются только в том случае, если регион не установил собственные.

Как оплатить транспортные налоги юридическим лицам?

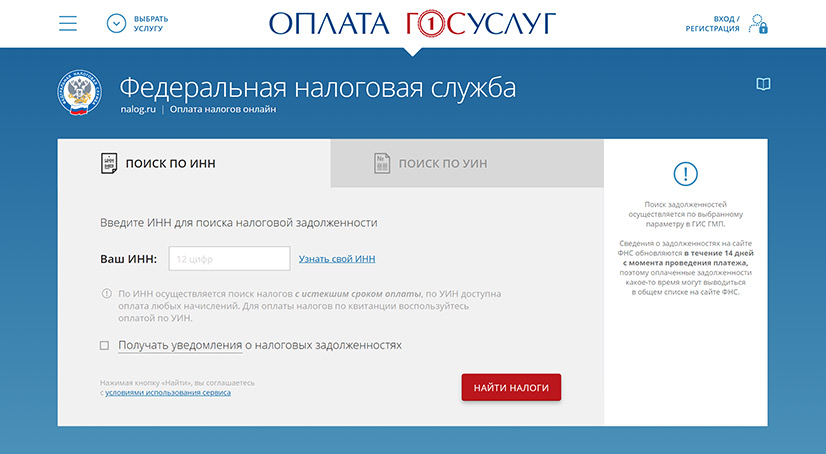

Быстро и просто оплатить транспортные налоги можно на сайте «Оплата госуслуг». Для этого перейдите по ссылке оплатить налоги по ИНН, введите ваши данные и узнайте обо всех налоговых начислениях онлайн. На портале вы сможете ознакомиться даже с теми налогами, срок оплаты которых уже истёк и погасить задолженность без лишних манипуляций.

После подтверждения расчёта вы сможете получить квитанцию на вашу электронную почту. Для более своевременного уведомления о текущих задолженностях зарегистрируйтесь в личном кабинете официального сайта и узнавайте о новых начислениях, не открывая приложение.

Обновление данных в ГИС ГМП и базах ФНС происходит ежедневно (по статусу и остатку задолженности по оплаченным налогам — в течение 7-10 рабочих дней с момента оплаты, а в случае частичной оплаты налога срок может увеличиться до 15 рабочих дней).

Датой погашения транспортного налога является дата его оплаты. В случае ошибочного перевода средств, больше требуемой суммы можно оформить возврат в личном кабинете или написать заявление в налоговой инспекции.